投資をしていると、どうしても値下がりの場面に出くわしてしまいます。この時あなたは冷静でいられるでしょうか?

例えば、ひとつの会社の株式に全財産100万円を投資した場合を想像してください。暴落して30万円になったとき、冷静でいられるでしょうか?

- これ以上の値下がりが怖くて売却

- 毎日ハラハラしながら株価を眺めて耐える

どちらも精神衛生上、良くないですね。

長く投資していると、値下がりや暴落は必ずと言って良いほど遭遇します。そのため、冷静に対処するためには備えが必要です。

本記事では、急な相場の変化に備えるための手法として「分散投資」を説明します。

別記事で紹介した「長期投資」と組み合わせることで、資産運用の安定性が増しますので、以下の記事もご覧ください。

現役金融マン、サラリーマン個人事業主、SE・プロマネ・ITコンサル、お金マニア、一児の父

2005年某国立大学法学部入学(西日本の某府県)。たまたま取ったゲーセン景品が高額で売れたことでネット物販に目覚め、利益の300万円を元手に投資を始める。2009年金融機関向けにサービスを提供するIT企業(某総研)入社。SE、プロジェクトマネージャ、ITコンサルの経験を積む。在職中にプロジェクトマネージャ試験合格。年収を上げるべく高年収の金融機関に絞って転職活動を行う。2013年某金融機関に転職し年収250万円アップに成功。システム開発の企画・推進、先端技術調査、国内外の市場動向調査等を通じて、IT・金融・資産運用の知識を蓄積中。2017年よりネット物販を再開し2018年の収益が1000万円を超え、サラリーマン兼個人事業主となる。リーマンショックや3.11東北大震災などで冷えた相場でもめげずに投資を継続し、32歳で総資産3000万円達成。新しい投資情報の収集や税金の勉強などお金大好き変人。40代で会社を辞めてまったりネット物販と投資で生活するのが目標。

目次

分散投資とは

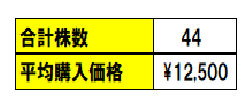

「すべての卵をひとつのカゴに盛るな」という格言、ご存知でしょうか?

ひとつのカゴに卵(お金)を全て盛ると、カゴが落ちると卵が全て割れてしまう(お金がなくなる)。

転じて「複数のカゴに分けて卵(お金)を盛ると、カゴがひとつ落ちても被害は最小限に抑えられる」という、分散投資の重要性を説いた格言です。

<分散投資のイメージ>

(引用元:セゾン投信)

分散投資のメリット

分散投資は、大きく「投資対象の分散」と「時間の分散」に分けられます。

これらについて、どういったメリットがあるか説明しましょう。

投資対象の分散

まずは、「投資対象の分散」から。

「投資対象の分散」とは、一つの投資商品・銘柄に絞るのではなく、対象を複数に分散することを指します。

では、全財産100万円を4社(A社・B社・C社・D社)に25万円ずつ投資した場合(複数のカゴに盛る)はどうなるでしょう?

もしもA社が25万円から5万円に値下がりしても、まだ3社分(75万円)があります。

この3社がA社と逆の値動きをして、95万円まで伸びると、あなたの資産は100万円になり資産が回復します。さらに、他の3社がもっと伸びて資産が増加する期待も高まりますよね。

上の例のように、同じ投資資金でも複数社の株式の購入に充てると、株価が「下がる会社・上がる会社・現状維持の会社」とバラけます。

値動きがバラけることにおり、1社だけに投資することに比べて資産の目減りが少なくなります。逆に、他の投資先の株価が上がることで資産が増えるかもしれません。

このように、会社・業界・業種、さらには地域・国など、値動きが異なるものに分散することで、株価の変動に影響を受けにくくなる。つまり、資産の増減幅を狭くすることができます。

資産の増減幅を狭めることの効果

では、株価の変動が大きい場合と小さい場合を比較して、資産の増加にどれほど差がでるのか見てみましょう。

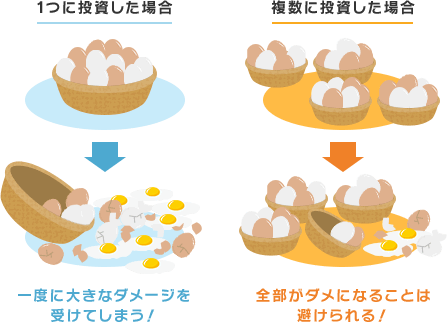

下の表は「値動きが大きいA社」・「値動きが小さいB社」に、100万円投資して5年間運用(複利運用)した場合の結果の比較です。

A社は「+30%から-40%」と値動きが大きい会社。B社は「+7%から-2%」と値動きが大人しい会社です。A社はプラス幅が大きく、一見すると儲かりそうです。一方のB社は値動きが小さく、あまり儲からないように見えます。

結果はどうなるでしょうか。

<A社・B社にそれぞれ100万円投資した結果>

A社はプラスも大きくて忙しいですね。B社はやはり地味な動きです・・・

しかし、5年間の運用結果を見ると、なんとB社のほうがリターンが大きくなっています。

A社はプラスも大きいんですが、その分マイナス方向の変動も大きくなります。ですので、結果としては「値動きが小さいB社に投資したほうがお得」ということになります。

資産の増減幅を抑えたほうが、お金が増えやすくなることがわかりましたね。

「投資対象の分散」の種類

実際に分散させる種類としては、代表的には以下の3種類です。個別に行うのではなく、これらを組み合わせることで分散効果は高まります。

- 投資先を分散

「株式・債券・不動産・REIT」と投資商品は多々ありますが、ひとつに絞るのではなく、投資商品を複数組み合わせて運用することを指します。

例えば、債券は株式に比べてリスクが低く、株式と逆の値動きをする商品ですので、この2つを組み合わせるのが代表的な分散方法ですね。 - 地域を分散

日本と海外、先進国と新興国など世界全体に分散して投資することを指します。

日本やアメリカ等の先進国は安定した値動きですが、アジアや中東の新興国は成長が著しくダイナミックな値動きです。

国内情勢の悪化やバブル崩壊などと、特定の国だけに関係のある事象が発生した場合、その国だけの株価に影響があるため、複数の地域に分散することでリスクを抑えることができます。 - 通貨を分散

円だけでなく、ドルやユーロ等の海外の通貨にも分散することを指します。

「円安」とか「円高」って聞いたことありますよね。

例えば「円・ドル」だと一方が下がればもう一方が上がる関係なので、分散させておけばリスクが回避できるということです。

私も自分のポジションが偏っていないか、気を付けてウォッチしています。

時間の分散

次に「時間の分散」について説明します。

「時間の分散」と聞くと、ピンとこないかもしれませんが、やることはシンプルです。

「安く買って高く売りたい」という気持ちは誰にでもあると思います。しかし、今が高いのか・安いのかは、未来人にしかわかりません。

だったら、、、

- 思い切って買いましょう

- ただし一回で買うのではなく、購入タイミングを分けて、購入金額の平均を低く抑えましょう

例えば、毎月〇万円と決めて積み立てて購入する。この毎月の積立てにより、平均単価を安定させる方法「ドル・コスト平均法」が一般的です。

平均単価を安定させることの効果

ドル・コスト平均法は、一定額を一定間隔で投資する方法です。

つまりは以下の通り。

- 安い時に多く買い

- 高い時に少なく買う

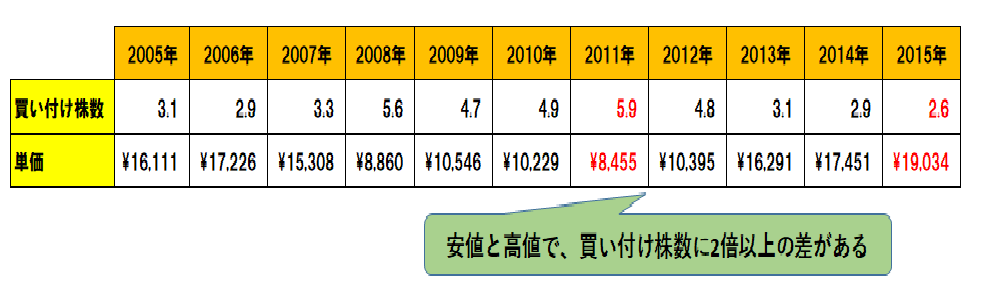

大暴落を経て復活を遂げた、2005年から2015年までの間の日経平均株価を例に見てみましょう。

リーマンショックと東北大震災によって、2008年から2012年はずいぶんと下落しました。一方、2013年からはアベノミクスによる上昇相場となっています。

この期間にドル・コスト平均法による投資をしていると、2008年から2012年は「安く・多く」買い、2005年付近と2013年以降は「高く・少なく」買うことになります。

では、実際にシミュレートしてみましょう。

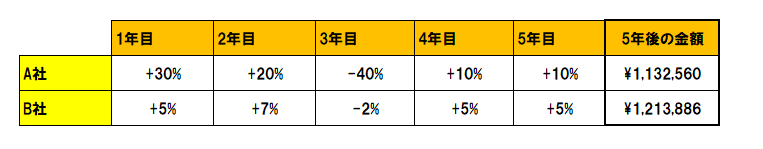

日経平均株価を1株の価格として、毎年5万円の買い付けをしていた場合、11年後(2015年)にどうなっているでしょうか。

「安く・多く」と「高く・少なく」の差が、はっきりと出ていますね。

安値で多く買い続けたおかげで、平均購入価格が抑えられていることがわかります。

2015年は日経平均株価が2万円弱なので、この時点で全て売却すると、以下の利益となります。

- 投資金額 : 550,000円(12,500円×44株)

- 売却価格 : 880,000円(20,000円×44株)

- 利益 : 330,000円(元本に対し60%の利益)

平均単価を抑えることで利益が出しやすくなることがわかりますね。

私がまだ若手で給料も低かったころ、まさに下げ相場でした。下げ続ける状況は、精神的にも辛かったですが、グッと堪えて投資し続けました。

「最低でも月々5万円(又は給料の30%)」の自分ルールを決めて守り続ける

贅沢や外食を控え、毎週の合コンも控え目にしながら・・・(笑)地味な日々でしたが、そのおかげで資産を増やすことができました。

あなたも耐え続ける覚悟があれば、きっと報われます。一緒に頑張りましょう!

おすすめの分散投資方法

「株式」×「債券」が代表的な分散投資の組み合わせです。

なぜなら、株式は値動きの変動リスクが大きい代わりにリターンが大きく、一方の債券は値動き暗転している代わりにリターンは少ない 。また、値動きも反対になりがち であるため、分散投資の組み合わせとしては一般的です。

これに、国内・海外の観点を加えて、以下4種類の組み合わせが代表的な分散対象となります。

【タイプ別】3つの分散方法

年齢や家族構成等によって、リスクを許容度はそれぞれ異なるかと思います。

ここでは、リスク許容度に応じた3つの分散方法をご案内します。

- リスクとリターンのバランスを取って投資したい人向け

「ある程度のリターンを得たいが、リスクを多くは取りたくない方」は、4種類を4分割することをおすすめします。安定的な債券を50%保有するため、株価の変動リスクもある程度許容できるかと思います。 - リスク取ってもリターンを大きくしたい人向け

債券は比較的安全ですがリターンも大きくありません。そのため、若い人など、多くのリスクを取れる方は株式比率を大きくするのもアリかと思います。経済成長を信じるという意味では正しい分散方法かと思います。 - リターンが低くても安全に運用したい人向け

資金に余裕があったり、ご年配でリスクを取り辛い方は、債券比率を高めることをおすすめします。

大きなリターンを求めないのであれば、預貯金よりも債券に投資した方が断然良いかと思います。

ちなみに、私が投資を始めたころは②の方法でした。途中から海外株式の比率を高めて、②よりも更にリスクを取った方法に変えていました。

手軽に分散投資を始める方法

投資信託やETFでインデックス投資

簡単に分散投資するための方法として、インデックス型の投資信託やETFを購入するという方法があります。

投資信託やETFは、最初から複数社の株式(又は債券)が組み合わさった投資商品です。つまり、投資信託・ETFをひとつ購入した時点で分散投資ができていることになります。

また、「インデックス型」とは、個社の株式ではなく、市場全体に投資しているイメージです。

(正確には、日経平均株価やダウ平均等の「指数(インデックス)」に投資)

例えば、メジャーな投資信託である「eMAXIS バランス(4資産均等型)」は、国内株・先進国株・国内債券・国内株式の4資産に対して均等に分散されています。よって、この投資信託を購入するだけで、タイプ別でご紹介した①が実現します。

また、実際に購入する際、ETFは口数単位(1口〇〇円)での購入になります。一方で、投資信託は口数を気にせず金額を指定して購入することができるため、ドル・コスト平均法が楽に行えるメリットがあります。

このことから、資産運用の取っ掛かりとしては「投資信託」が一番やりやすいといえます。

インデックス投資の方法として、CFDによる投資もおすすめです。

為替投資のFXも、意外と安定的な運用ができますので分散投資としてアリですよ。

低リスクな米国債も、ポートフォリオに組み入れてもよいかもしれません。

ロボアドバイザーで自動運用

全く知識がなくても資産運用できる「ロボアドバイザー」というサービスもあります。

簡単な質問に答えるだけで、コンピュータがあなたのリスク許容度に応じた投資プランを提案。そして、自動で運用してくれるサービスです。

ウェルスナビやTHEOがメジャーなサービス提供会社のようですね。

とても興味深いので、これから始めてみたいと思います。運用状況はいずれ公開します。

まとめ:分散投資でリスクを軽減

どうでしたか?投資は確かにリスクもあります。

しかし、「投資対象」や「時間」を分散することで安定性と確実性が増すため、最終的には勝つ可能性が高まります。

長期投資と組み合わせることで、より有利に働くことも理解頂けたかと思います。

急な値下がりや暴落等は当然に起こり得ますが、資産運用は我慢が重要です。

- 卵(投資先)をひとつのカゴ(銘柄・投資商品)に盛らない

- 値動きが異なる先に投資することで資産の増減幅を狭める

- ドル・コスト平均法で、値下がりを買い時に変える

- 自分のリスク許容度に応じて、分散方法を決める

- 初心者はインデックス型の投資信託やETF、CFD等で分散投資を実現

- 最新のサービス「ロボアドバイザー」に注目

それでは、また!