- 株式投資を始めたいけど、始め方がわからない。

- 米国株が流行っているけど、日本より米国株の方が良いの?

そんな疑問に答えます。

「株式投資」と聞くと、初心者の方はトヨタやユニクロ(ファーストリテイリング)等の日本株をイメージするかと思います。

安定した日本の大手企業への投資も否定はしません。

ただ「今後の展望は?」と聞かれると、やはり日本株には明るい材料が見えないのが本音。

少子高齢化、人口減少、そして増税。日本の株式市場には不安が残ります 。

では何に投資すべきか、金融マンの目線だと「株式投資は米国株で長期運用が一番」です。

なぜそう言えるのか、本記事では日本とアメリカのデータを比較し、米国株の魅力について説明します。

目次

長期投資の結果は米国株の圧勝

日本株と米国株、長期投資でどちらが勝つか、過去の株価で比較してみました。

まずは米国株から見てみましょう。

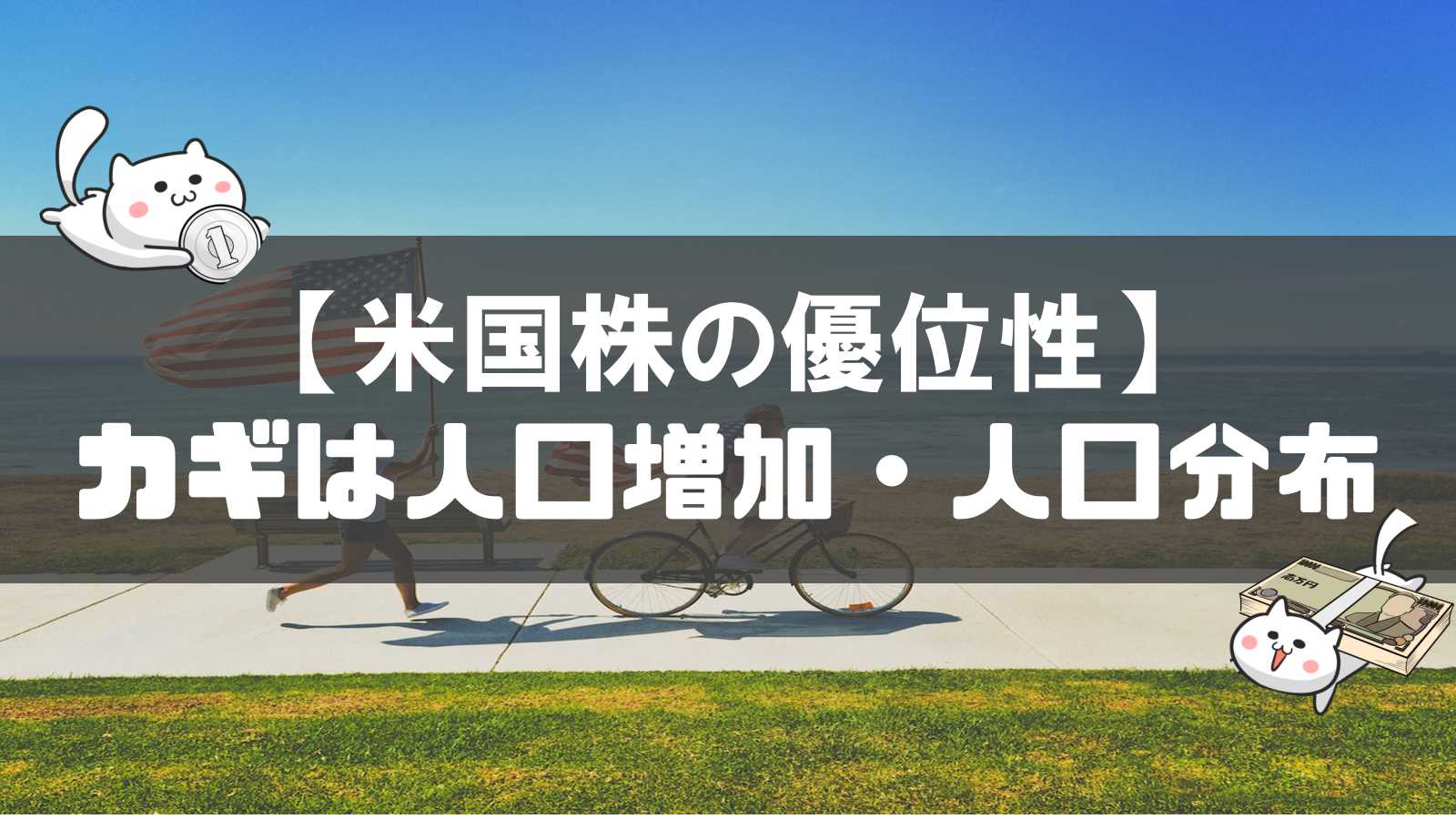

以下の表は、米国株(S&P500)の保有期間毎のリターン(儲け)の上下幅です。

過去60年の株価データを基に、リターンの良かった年・悪かった年のリターンを表しています。

投資期間1年だけだと、52%儲かることもあれば、-37%損をする年もありました。

そこから投資期間が5年、10年・・・と長くなるほど、最低リターン・最高リターンの差が縮まります。

特筆すべきは、10年投資すれば元本割れがなくなること。これが長期投資のメリットですね。

つまり過去60年間、米国株全体に10年以上投資した人は、誰も損していないってことなんです。

15年投資すれば、最低でも5.5%の利回りなので、長期投資の結果としては十分です。

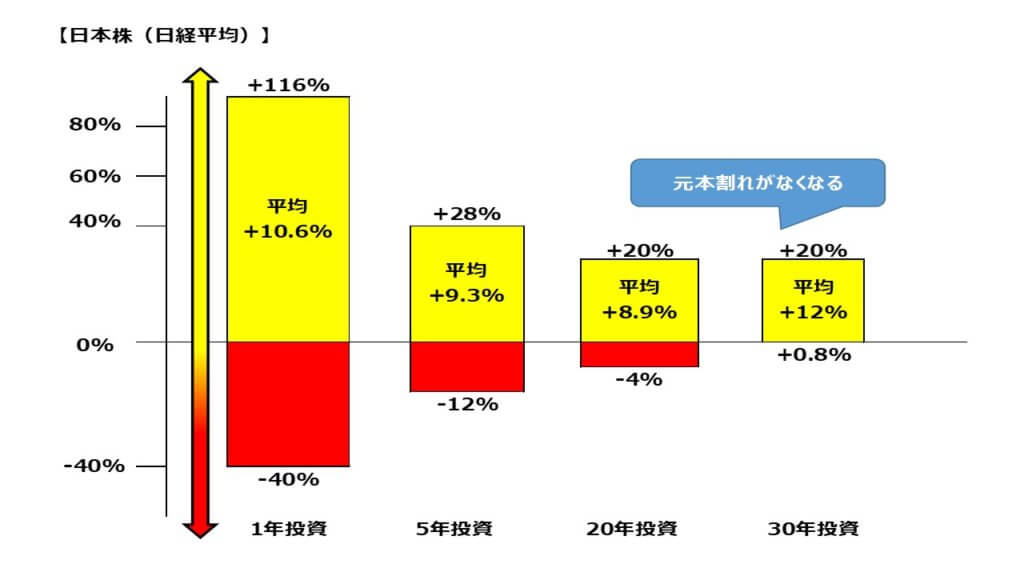

では、日本株の場合はどうでしょうか。

米国株だと10年で元本割れがなくなりますが、日本株は30年・・・

1年の投資期間で+116%を達成する年ありますが、戦後の復興による爆上げなので参考値程度です。

近年はアベノミクスによる株価上昇が目立ちましたが、これは日銀の買い支え効果が強く、先行きは不透明なんですよね

人口の増減値から見て今後も米国株は有利

日本はご存じ少子高齢化社会。人口が減少が既に始まっており、今後も歯止めが効かない見込み。

人口が減少する国は経済成長が停滞する懸念があります。

なぜなら、人口が減ると、お金を使う人も当然減るため消費全体が減少するから。

しかも、日本の個人資産(約1500兆円)の6割は、お金を使わない高齢者が保有しているという・・・

この調子だと、日本経済の先行きが明るいとは口が裂けても言えませんよね。

人口減少は日本だけでなく先進国共通の悩みですが、アメリカは人口が増加している特異な国。

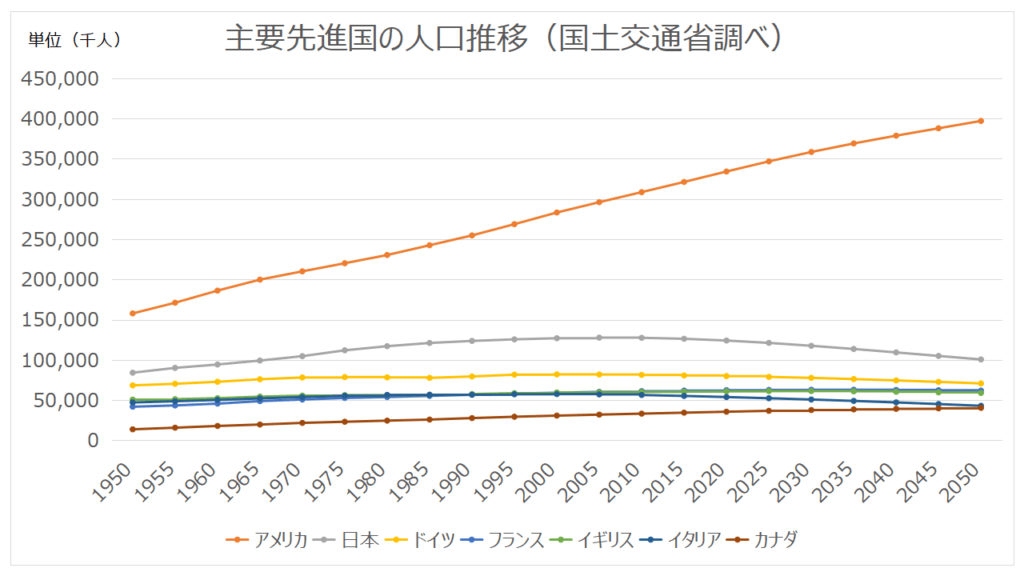

主要先進国の人口推移をグラフにしました。

アメリカだけ特殊ですよね。他の先進国と違って人口が右肩上がりで増加しています。

GDPに占める個人消費の割合は、米国が約7割・日本が約6割です。

人口の増減がその国の経済成長に影響を与えるのは明らかですね。

人口分布から見ても米国株は有利

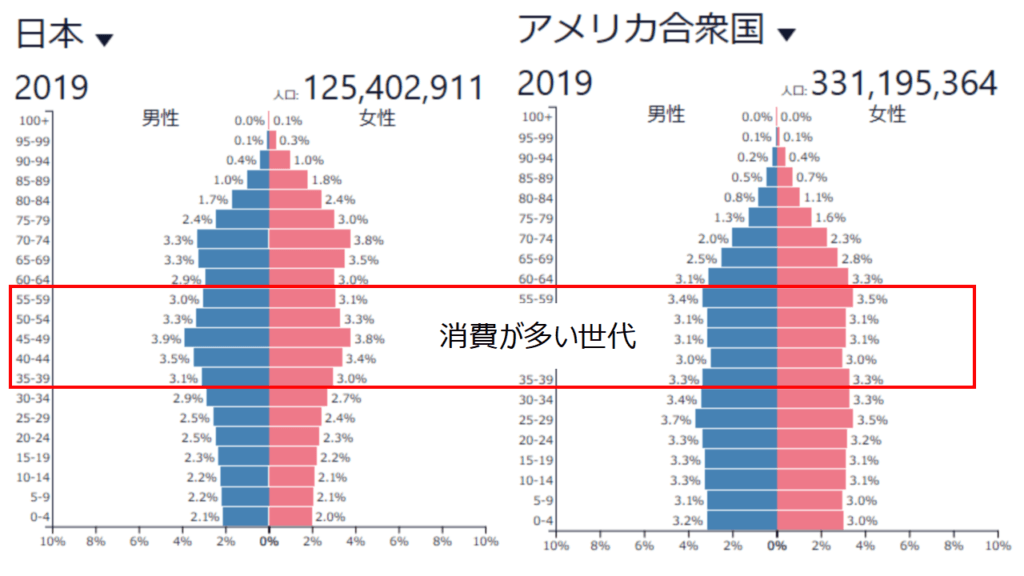

人口の単純な増減だけでなく、人口分布からも米国株に優位性があります。

若者(~34歳)・働き盛り世代(35~59歳)・高齢者(60歳~)のうち、消費が最も多いのは「働き盛り世代(35~59歳)」と言われています。

この世代は、結婚していればマイホーム購入や教育費等の出費が嵩む年齢です。

単身者でも、収入が上がる年齢なので可処分所得は増します。

そのため、消費が多いこの世代の人口が経済成長のポイントとなります。

ではこの世代の人口はどうなっているか、日米を比較してみましょう。

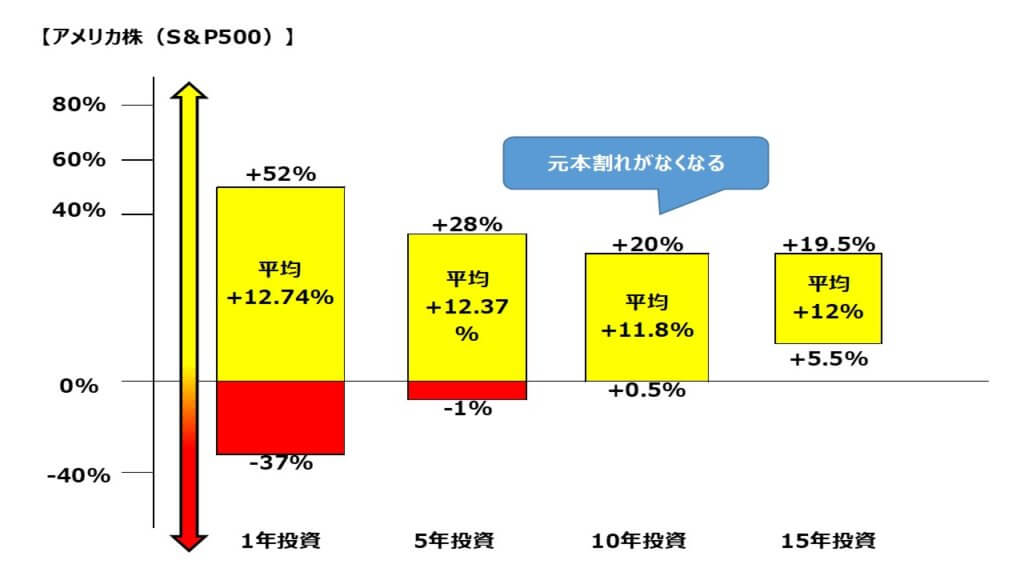

上の図は人口ピラミッドです。社会の教科書で見たことがありますよね。

図の中で赤く囲っているのが「消費が多い世代(働き盛り世代)」です。

まずは左側の日本から説明します。

現時点では「消費が多い世代」の比率は大きいです。ただ、その下の世代が少ない。。

今の若者が「消費が多い世代」になる10年後・20年後について、想像するとゾッとしませんか。

一方のアメリカはどうでしょう。日本と大きく異なります。

特徴的なのは、「消費が多い世代」より下の世代の比率が最も大きいところ。

10年後・20年後には、この世代が「消費が多い世代」になるため、今後の経済見通しは明るいはず。というのが私の見解です。

特に25~29歳の比率が大きいので、10年後ぐらいにプチバブルの発生すらあり得ます。

【初心者向け】米国株への投資スタイル

米国株の優位性について理解頂けましたでしょうか。続いては米国株の投資スタイルについて解説します。

米国株への長期投資スタイルは、代表的には以下2つ。簡単に解説しましょう。

①配当金狙いの長期投資

配当利回り5%以上など、高配当の銘柄が多数あるのが米国株の特徴です。

連続増配30年以上の会社が50社あるほど、株主還元に積極的なんです。

定期的な配当収入は、不労所得のような感覚で達成感があります。

下落局面でも、配当収入があることで精神安定にも繋がるため、多くの投資家から好まれています。

②値上がり狙いの長期投資

配当が少なかったり、無配当の株に対して、値上がりを期待して行う投資です。

配当金に回す分が株価に反映されるので、高配当株より値上がり益が期待できます。

また、売却した時だけ儲けに対して税金が発生するので、支払いの繰り延べ効果が得られます。

30万円の支払いが必要であるが、20年後に払えば良いとされているとしましょう。

支払いまでの猶予期間に30万円を年利3%(複利)で運用すると、20年後に約55万円となります。

払わないといけないお金も、猶予期間があれば、その間に自分の資産として増やすこともできます。

どちらを採るかは好みの世界ですが、日本人は給料のような定期収入を好む傾向にあるため配当狙いが人気です。

長期投資の基本は以下を参考にしてくださいね。

米国株におすすめの証券会社

最後に、米国株投資におすすめの証券会社を紹介します。

4つ紹介しますが、私サトルは全て口座開設しています。

それぞれ特徴があるので、開設しておくことに損はありません。

なぜなら、証券会社は顧客獲得のために日々努力しており、毎年のように各社で新サービスが生まれます。

複数の証券会社で口座を開設しておけば、優れたサービスを開始した会社をすぐに利用できます。

こうった変化にすぐに対応できる体制を整えておくことが、人より得をする秘訣です。

〇〇証券は個別株、××証券はNISA、△△はCFD、▲▲は米国債、と各社の特徴を生かして、よりメリットのある運用をしていきたいですね。

投資は口座開設が最初のステップ。口座開設さえおけば、決意が固まった時にいつでも投資できますからね。

米国株投資で、共により良い未来を作りましょう。

登録無料、各社5分で簡単に開設できます!

マネックス証券

- 米国株の取り扱いが日系証券会社でナンバーワン(約3,300銘柄)

- 取引時間も他社より長く(22:00~翌10:00)、24時間発注可能

- 情報量や便利機能も他社と一線を画す

SBI証券

- 取り扱い銘柄1,800銘柄以上。有名どころは全てあり

- SBIネット銀行と連動させることで、為替手数料が最安

- サトルも米国株ETFと米国債をメインで運用中

サクソバンク証券

サクソバンク証券は、取り扱い銘柄数が断トツで多く、独自のサービスを展開する貴重な証券会社です。

- 取り扱い銘柄は断トツでトップ(6,000銘柄以上)

- 売買手数料が最安(最大15ドル、他社は最大20ドル)

- 個別株に対してCFDでレバレッジ投資も可能

- 自動で配当再投資を行う機能あり

サトルは主にCFDやVIX銘柄のETFで運用中。機能・サービスの拡充に常に取り組んでいる会社です。

楽天証券

- 画面の見易さ、操作性は個人的にナンバーワン

- 楽天ポイントで投資も可能

- 米国株全体に投資できる投資信託「楽天VTI」が魅力的

サトルもつみたてNISAで「楽天VTI」を買い付けています。

まとめ

いかがでしたか?

データを見れば見るほど、米国株に魅力を感じます。

私は「株・為替・債券・CFD」に分散投資することで、リスクを抑えた運用を心掛けています。

その中でも、経済成長に投資する株式投資は、最も面白みがある投資かもしれません。

経済の勉強になりますし、株を保有している会社を応援する楽しさもあります。

米国株に将来性を感じたなら、あとは踏み出すだけです。共に頑張りましょう。

他にも堅実投資としては米国債も鉄板です。

サトルも実践している、FXの面白い運用もおススメです。

この記事が、あなたの投資判断の一助となることを願います。

では、また。