- 太陽光発電への投資って儲かるの?

- 利回り10%とかよく聞くけど本当?

- 維持費はどれぐらいかかるの?

本記事では、そんな疑問に答えます。

実物資産への投資として人気の太陽光発電。

ローリスク・ミドルリターンの投資と言われ、多くのサラリーマン投資家が参入しています。

私も太陽光発電に興味を持った投資家の一人ですが、本当に儲かるのか?ピンとこない部分もあります。

業者のサイトやセミナーでは、利回り10%前後を謳っている業者が殆ど。

利回り10%で低リスクだと、投資対象として超魅力的です。

10年間で投資額が回収できて残りはボーナスステージ。

これって本当なんですかね?

ということで、長年の投資・副業経験を活かして、太陽光発電の収益を徹底シミュレーションします。

なお本記事のシミュレーションは「法人を立ち上げて運営」した場合です。

個人で行う場合のシミュレーションはこちら。

- 太陽光発電の収益構造

- 太陽光発電で必要なコスト・税金

- 出口までの収益シミュレーション

- 太陽光発電投資のメリット・デメリット

目次

【前提】太陽光発電投資とは?

今回取り上げる太陽光発電投資とは、自宅屋根に太陽光パネルを取り付けて自家発電する節約術ではありません。

あくまで「投資」です。

土地を買って(又は借りる)、買った土地に太陽光パネルを設置して、発電した電気を電力会社に買ってもらうというスキームです。

太陽光発電は「空室のない不動産投資」と言われいます。

なぜなら、投資を開始した時点で20年間に渡って利益が保証されているからです。

発電した電力は、国が決めた固定価格で20年間の買取りが保証されています(FIT)。

2019年の売電価格は「14円/kWh」となっています。

検証対象とする太陽光発電投資の案件

まずは、シミュレーションの前提を立てます。

業者に実際に紹介された物件をもとに、20年間の収支シミュレーションを行います。

20年以降は不透明なので、あくまで事業として成り立つ期間は20年間と仮定します。

投資対象物件について

- 対象物件の投資金額

対象物件を購入するために必要な金額です。

電力会社との連係費用やフェンス設置等も金額に含まれています。対象 税抜き価格 税込み価格 設備 ¥17,000,000 ¥18,360,000 土地 ¥1,200,000 ― 合計(土地含む) ¥19,560,000 現金の持ち出しは最低限にして、ローンを組みます。

頭金300万円で・ローン金額1656万円(年利2.15%、15年ローン)。

銀行や公庫より金利が高い信販会社の年利です。 - 対象物件が生み出す収益

売電単価が税込み19.80円、年間発電量は102kwh

つまり、年間「202万円」の収益を生み出します。 - 対象物件の利回り

利回りは「10.34%」です。業者提示の利回りはこれです。

ランニング費用等が含まれていない「表面利回り」です。

表面利回りは10%超えだけど、費用や税金等の支出部分が不明確。

これからきっちりシミュレーションしますね。

太陽光発電投資の運営方法について

運営にあたっては、法人を新たに設立して運営することとします(個人として行うケースは別記事にします)。

なぜなら、個人で行うと所得税・住民税の税金負担が大きすぎるから。

私の場合、会社員の給与と副業の収益があります。

これに更に太陽光の収益が乗っかると、所得税でエライことに・・・

ただし、一基程度の保有なら、法人化のメリットはほぼ無いです。

法人化の基準は大体3~4基を保有からですかね。所得税が重く圧し掛かるため、法人税の支払いにした方がお得になります。

個人(年収500万円)で行う場合のシミュレーションはこちら。

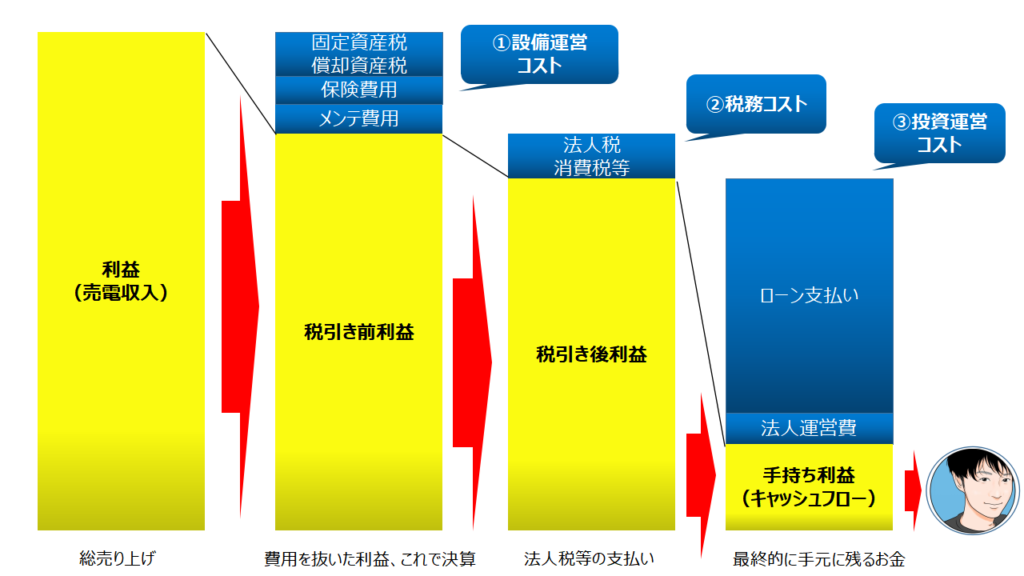

太陽光発電投資の収益構造

まず、太陽光発電投資の収益構造から整理します。

手元にどれだけお金が残るのか(キャッシュフロー)イメージを整理しました。

最終的に手元に残るお金は、一番右の黄色部分となります。

私に辿り着くまでに、色んなところで利益から引かれてますね。

ちなみに、吹き出しの「〇〇コスト」は、会計用語でも何でもなく、私が勝手にそう呼んでます。

これらコストについて、概要を説明していきますね。

- 設備運営コスト

設備を運営するためのコストです。

設備の保有に必要な税金「固定資産税・償却資産税」

台風災害など等に備えた「保険費用」

草刈りや遠隔監視などの設備に対する「メンテ費用」が含まれます。 - 税務コスト

利益を上げれば、国・地方に税金を納める必要があります。

法人は「法人税・法人事業税・法人住民税」

個人は「所得税・個人事業税(個人事業主のみ)・住民税」

他にも売電収入に対する消費税もあります。 - 投資運営コスト

投資にあたって必要なコストです。

ローンを組んだ人のローン支払い

税理士報酬等もあります。

ざっくり書くとこんな感じ。

①設備運営コストについては、業者も提示してくれます。

ただ、②と③を考慮してないため、ここで利回りに騙されてしまいがち。

太陽光発電投資で必要なコストの掘り下げ

では、太陽光発電投資を運営するにあたって必要なコスト①~③について、具体的な金額を掘り下げます。

申し訳ありませんが、細かい用語説明は一部省略させて頂きます。

不明な用語は検索しながらお読みください。

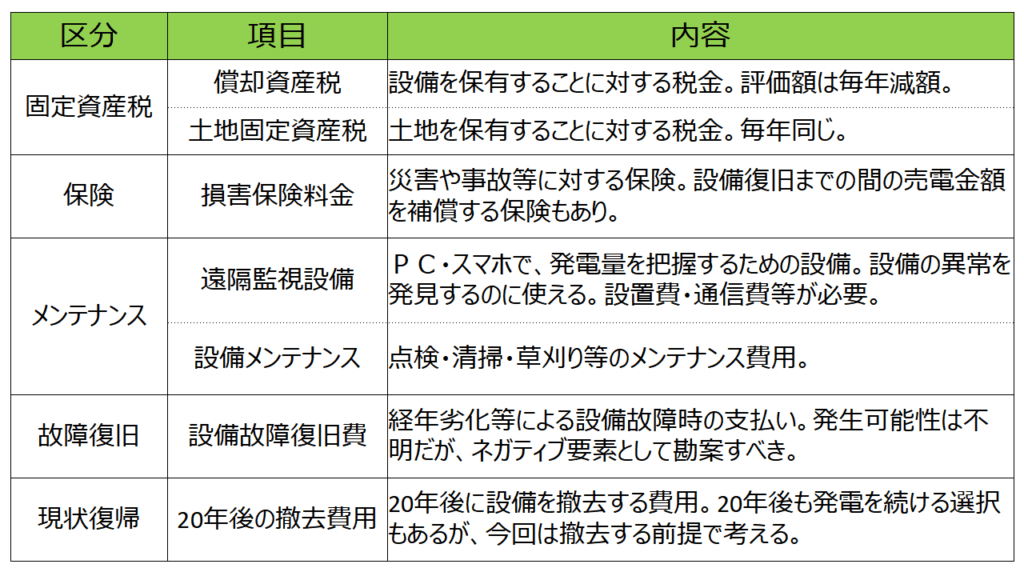

①設備運営コスト

まず、太陽光発電設備を運営するコストについて。

設備費1,700万円の運営は、毎年結構なコストが発生します。

このコストが儲けを大きく左右します。具体的なコスト内容は以下のとおり。

コストの項目について、年間の費用・20年間の合計費用をシミュレーションした結果。

・・・税金が地味に痛いですね。

この計算のポイントは以下の通り。

設備を保有することに対する課税です。

この償却資産税は、市町村への申請で3年間ゼロになる制度(生産性向上特別措置法)もあります。

ただし、受理される可能性は20%程度とのこと。

書類準備等が大変で、業者の協力が必須ですし、税理士にも頼る必要がありそう。

ですので、償却資産税は満額支払いを考えて計算した方が無難です。

パネルは25年・パワコンは10年のメーカー保証が付いています。

パネルはそう壊れるものではなく、比較的安価とのことなので、10年経過以降のパワコンの故障を意識しています。

全9台のパワコン(1台20万円)が全損すれば、180万円の出費です。

さすがに全損はないだろうとの試算し、100万円を計上しました。

電力の固定買取価格は20年間であり、20年後は不透明です。

そのため、20年後に撤去する前提で試算しています。

撤去費用は設備の0.5%程度をベースとして100万円を計上しました。

②税務コスト

続いては②税務コスト。

実はこれが一番大事です。

儲けたからには、必ず納税の義務が生じます。

皆さんも給与明細で所得税や住民税を見てがっかりしてますよね。

そのため、法人を立ち上げて役員報酬はゼロ。儲けは法人の財布に入れる前提とします。

法人を運営することで必要な税金の種類は以下のとおり。

| 法人税 | 個人が払う所得税のようなもの。税率は国税局HP参照。 |

| 法人住民税 | 個人が払う住民税のようなもの。最低7万円。市町村のHP参照。 |

| 法人事業税 | 事業を営むことに対する税金。税率は税理士さんのブログ参照。 |

今回のケースだと「諸々引いた利益」の23%程度の納税が必要です。

納税は国民の義務ですが、やっぱり痛いですね。

「諸々引いた利益」は、売電収入から①設備運営コストを引き、更に減価償却費等のその他費用を引いて算出します。

減価償却費とは、設備に支払ったお金を費用として徐々に計上すること。

詳しく知りたい方はこちら(外部リンク)をご覧ください。

ちなみに今回の計算では、定率法を採用しています。

③投資運営コスト

最後は③投資運営コスト。

太陽光発電において最も大きいコストが、ローン返済額です。

今回の15年ローン(年利2.15%、元利均等返済)だと以下のとおり。

| ローン元本 | ¥16,560,000 |

| 毎年支払い金額 | ¥1,292,552 |

| 金利の支払い | ¥2,828,283 |

ローン金利の282万円は非常に痛いですが、金利分も「費用」計上できるのでそこは救いです。

また、法人を運営するため、法人特有のコストも発生します。

決算のための税理士費用でしょうか。

とはいえ心配なので、税理士さんにチェックしてもらっています。

この税理士さんに法人分も新たに依頼するとして、年間3万円を計上します。

最終チェックだけ依頼しているので3万円と格安ですが、仕訳等を依頼すれば、顧問料が発生します。(年間20万円ぐらい?)

太陽光発電投資の収入

太陽光発電の収入源は、売電収入に尽きます。

業者による発電量のシミュレーション結果から、収入を試算することになります。

設備の劣化もあり得るため、発電効率が毎年0.5%落ちるとして計算しました。

| 20年間の収入 | ¥38,584,000 |

消費税の課税事業者になれば、設備金額に対して支払った消費税が還付されます(戻ってくる)。

還付金は課税対象ではないため、キャッシュフローを増加させてくれます。

大きなメリットなので、消費税の課税事業者になりましょう。

今回のケースだと170万円のキャッシュ増加です。

トータルの検証結果

以上で、収支が揃い踏み。

20年間の利益とキャッシュフローを以下のグラフに纏めます。

収益シミュレーション結果

私が行った収益シミュレーション結果が以下のグラフです。

-1024x576.jpg)

上のグラフのポイントは以下のとおり。

1年目~3年目まで

最初の数年は減価償却費が大きいため、決算上は赤字です。

ただし、消費税の還付があるため、キャッシュフローは良好です。

いきなりキャッシュを得られるので、消費税の還付はめっちゃ大事です。

赤字だと法人税が掛かりません。赤字は9年間繰り越せるので、数年間は法人税の納税が不要です。

ただし、法人住民税と法人事業税は赤字でも必要です。

赤字の繰り越しを終えた9年目~15年目まで

9年目で累積赤字が黒字に転じるため、9年目以降は利益は増えますが、その分法人税が必要です。

ここでキャッシュフローが落ちます。ギリギリでプラスですね。

ちなみにパワコン故障の100万円は、12年目と16年目に50万円ずつ計上しています。

そのため12年目のキャッシュフローはマイナスです。

ローン返済が終了した16年~20年目まで

15年ローンなので、返済を終えた16年目から20年目までが稼ぎ時。

利益もキャッシュフローも大幅にアップします。

20年目には売電を終え、設備を撤去する費用100万円が計上しています。

利益とキャッシュフローを並べると、収益イメージが掴めたかと思います。

キャッシュフローは財布の中のお金です。

これをいかにプラスにするかが事業を営むうえでの重要ポイントです。

累計のキャッシュフローもわかるグラフも載せておきます。

-1024x576.jpg)

各年だけで見ると、キャッシュローがマイナスの年もありますが、累計だと常にプラスです。

これは、最初の消費税還付が大きいということです。

トータルの利益計算

消費税の還付や減価償却等、利益に関わるものは全て合算しています。

<合計支出>

| ①設備運営コスト | ¥8,500,000 |

| ②税務コスト (消費税還付含む) |

¥3,050,000 |

| ③投資運営コスト (ローン支払い含む) |

¥19,990,000 |

| 初期費用(頭金) | ¥3,000,000 |

| 合計 | ¥34,540,000 |

<合計収入>

| 売電金額 | ¥38,584,000 |

<最終利益>

| 最終利益 | ¥4,044,000 |

初期投資額300万円が、20年間で704万円になるという結果ですね。

20年間という期間で考えると、利回り4.4%複利での運用という感じでしょうか。

株式投資に当てはめると、利回り5%複利(税引き前)が近い値です。

利回りをもっと高くする方法は?

今回の物件は表面利回り「10.34%」、ローン金利「2.15%」でした。

ここを改善すると最終的な利回りはもっと高くなります。

表面利回り11.5%・金利2.15%の場合最終利益は760万円、最終利回りは6.3%

上記2つを組み合わせると、

表面利回り9~10%が最も多く供給されていますが、11%以上も時々出てきてるようですね。

太陽光発電のメリット・デメリットを整理

どうでしたか?

表面利回りにダマされないよう、しっかり計算すると本当のリターンが見えてきますね。

では計算結果をもとに、太陽光発電のメリットデメリットを整理します。

太陽光発電のデメリット

デメリットとしてはさほど儲からない投資であることでしょうか。

今回の物件だと、利回り4.4%(複利)程度のリターンでした。

この利回りは、米国債のようなローリスク・ローリターンの投資(年利2%ほど)には勝ります。

けど、過去20年間の株式投資のリターン(年利6.5%ほど)には劣ります。

太陽光発電のメリット

株式投資は株価によってリターンが左右されます。損も得も市況次第。

一方、太陽光発電投資はそれがありません。

20年間の買取価格が固定されているので、投資した時点でリターンが見えます。

また、太陽光発電は事業です。

事業を営むメリットは、経費の自由度が増すことです。

普通の会社員は経費の自由度は皆無ですが、事業を営めば自家用車やその他費用を経費計上できます。

そのため工夫次第で、収益増加や家計節約に繋がります。

まとめ

今回のシミュレーションによって、太陽光についてたくさん知識を得られました。

業者も頻繁にセミナーや相談会を行っており、たくさん参加することも役に立ちました 。

総合的に評価すると「リスク分散用の現物投資としてアリ」という感じ。

利回りは大したことないですが、景気に左右されない分、リセッション(景気後退)時にも有利ですね。

では、最後に販売業者のご紹介です。

以下の業者は、今回のシミュレーションを熱心に手伝って頂き、話を聞くだけなのに、わざわざ出向いてくれました。

実物資産への投資は長期間で利益が出るので、信頼のおける業者と付き合いたいものです。

この記事が、皆様の資産運用計画の一助となれたら幸いです。

有名な税理士youtuberの方も太陽光発電を始めたそうです。

本記事に併せてこちらも読むと、理解が深まりますね。

では、また。

-486x290.jpg)